جزییات عرضه اولیه سهام صبا

به گزارش راهبرد معاصر،

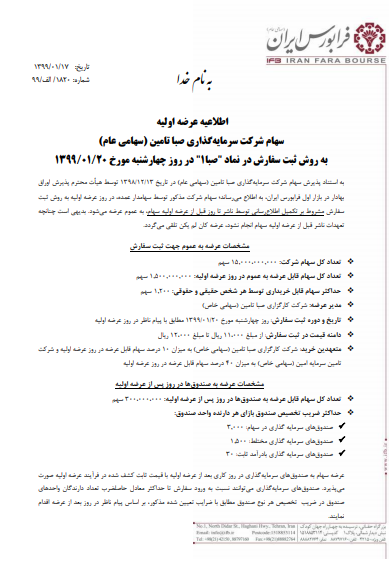

با آغاز سال ۹۹ و شروع فعالیتهای فرابورسی اولین عرضه را شرکت سهامی صبا با عرضه حدود ۱۲ درصد از کل سهام شرکت سرمایه گذاری صبا انجام خواهد داد و دو روز دیگر عرضه اولیه سهام سرمایهگذاری صبا تامین در بازار اول فرابورس رقم خواهد خورد در ادامه برای کسب اطلاعت بیشتر در خصوص جزییات عرضه اولیه سهام صبا با راهبرد معاصر همراه باشید.

جزییات عرضه اولیه سهام صبا

چهارشنبه ۲۰ فروردین ماه ۱۰ درصد از سهام شرکت سرمایه گذاری صبا تامین با نماد صبا و در محدوده قیمتی ۱۱۰۰ تا ۱۲۰۰ تومان عرضه خواهد شد که پیش بینی میشود درصورت استقبال ۱.۳ تا ۱.۸ میلیون نفر تعداد ۸۳۳ تا ۱۱۵۳ سهم به هر کد (حدود ۱ میلیون تا ۱.۳۹۰ میلیون تومان) نقدیگی لازم باشد.

مقرر شده چهارشنبه ۲۰ فروردین، ۱۰ درصد از سهام "صبا" شامل یک میلیارد و ۵۰۰ میلیون سهم با محدوده قیمتی ۱۱۰۰ تا ۱۲۰۰ تومانی هر سهم و سهمیه ۱۲۰۰ سهمی هر فرد حقیقی و حقوقی در بازار اول معاملات فرابورس عرضه اولیه شود که به نقدینگی یک میلیون و ۴۴۰ هزار تومانی نیاز است.

کارگزاری صبا تأمین و تامین سرمایه امین هم متعهد خرید ۱۰ و ۴۰ درصد سهام قابل عرضه در روز عرضه اولیه هستند.

میزان بازدهی اولیه سهام صبا

با توجه به بزرگ بودن سهم پیش بینی میشود ومهان در حالت عادی بین ۳۰ تا ۴۰ درصد سودآوری داشته باشد و در صورت حمایت و تقاضای بازار در حالت خوشبینانه سهم میتواند تا ۸۰ درصد هم بازدهی اولیه داشته باشد.

چه کسی سهامدار اصلی صبا تامین است؟

سرمایه گذاری صبا تامین ۲۱ بهمن سال ۷۷ در اداره ثبت شرکتها و مالکیت صنعتی تهران به ثبت رسیده است. سرمایه شرکت در بدو تاسیس ۱۰ میلیون تومان بوده که طی هفت مرحله به ۱.۵ هزار میلیارد تومان افزایش یافته است.

برنامه شرکت برای افزایش سرمایه از محل مطالبات به ۲ هزار میلیارد تومان در سال مالی جدید در دستور کار قرار دارد.

"صبا" طبق عملکرد ۹ ماهه منتهی به بهمن سال گذشته، ۱۸۰۵ ریال سود محقق کرده که بخش مهمی از سود ناشی از فروش دارایی است. همچنیندر این مدت ۳.۷ هزار میلیارد تومان سود خالص محقق شده که نسبت به دوره مشابه قبل ۱۷۵ درصد رشد داشته است.

۹۹.۹ درصد سهام سرمایه گذاری صبا تامین با ۳۶ نفر نیروی انسانی به شستا تعلق دارد و واحد تجاری نهایی گروه سازمان تامین اجتماعی محسوب میشود.

صبا گران عرضه میشود؟

عرضه اولیه یک و نیم میلیارد سهم از صباتامین روز چهارشنبه انجام میشود. محدوده قیمتی عرضه ۱۱۰۰ تا ۱۲۰۰ در نظر گرفته شده است و با توجه به نقدینگی مورد نیاز حدود ۱۸۰۰ میلیارد تومان میتوان انتظار داشت که تا بیش از ۹۰۰ هزار تومان به هر کد معاملاتی سهم اختصاص یابد. سرمایه فعلی صباتامین ۱۵ میلیارد سهم با قیمت اسمی ۱۰۰ تومان (معادل ۱۵۰۰ میلیارد تومان) است که شرکت برنامه افزایش سرمایه تا ۲ هزار میلیارد تومان را نیز به نظر در دستور کار دارد.

نگاهی مختصر به وضعیت صبا تامین میتواند علت اشاره به گرانفروشی را مشخص کند. بر اساس صورتهای مالی ۹ ماه منتهی به پایان بهمن ۹۸ ارزش پرتفو بورسی صباتامین ۱۳۳۰۰ میلیارد تومان بوده است که با توجه به بهای تمامشده ۳۳۶۰ میلیارد تومانی ارزش افزوده حدود ۱۰ هزار میلیارد تومانی را برای «صبا» ایجاد کرده بود. حال اگر قیمت روز سرمایهگذاریهای بورسی صباتامین با فرض ثبات در تعداد سهام تحت مالکیت این سرمایهگذاری نسبت به پایان بهمن در شرایط کنونی در نظر گرفته شود میتوان گفت که ارزش روز پرتفو بورسی صباتامین حدود ۱۷ هزار میلیارد تومان است. بر این اساس مازاد بر ارزش دفتری حدود ۱۳۵۰۰ میلیارد تومانی برای صباتامین در بخش سرمایهگذاریهای بورسی شاهد هستیم.

ارزش دفتری صباتامین در پایان بهمن حدود ۴۷۰۰ میلیارد تومان بوده است. اما سرمایهگذاریهای غیربورسی صباتامین نیز جالب توجه است. «صبا» ۴۱ درصد از تامین سرمایه امین را در اختیار دارد که بر اساس آخرین اطلاعات موجود میتوان در حالت خوشبینانه (با در نظر گرفتن قیمتهای کنونی شرکتهای تامین سرمایه بورسی) سهم صبا تامین از تامین سرمایه امین را میتوان حدود ۱۳۰۰ میلیارد تومان تخمین زد. اگر تخمینی از شرکتهای کارگزاری بر اساس میزان سود و همچنین سرمایهگذاری هامون شمال (بر اساس آخرین اطلاعات موجود در کدال) را نیز در نظر بگیریم به ارزش روز حدود ۱۴۰۰ میلیارد تومانی در تخمین خوشبینانه از این بخش پرتفو صباتامین میرسیم. ۳ درصد سهم صبا در شرکت ملی نفتکش نیز اگر همتراز با شرکتهای کشتیرانی لحاظ شود، حدود معادل هزار میلیارد تومان به ارزش روز پرتفو صبا اضافه خواهد شد. از محل اختلاف ارزش روز پرتفو غیربورسی با بهای تمامشده این سرمایهگذاریها نیز باز هم با تخمین خوشبینانه به حدود ۳۵۰۰ میلیارد تومان میرسد.

بر این اساس خالص ارزش داراییهای (NAV) صبا تامین با لحاظ تخمینهای رویایی خوشبینانه حدود ۲۳ هزار میلیارد تومان خواهد بود. NAV هر سهم صباتامین در حالت خوشبینانه محض حدود ۱۵۰۰ تومان است. از گذشته در بورس تهران با دلایل مشخص و منطقی مرسوم بود که سرمایهگذاری حداکثر تا ۷۰ درصد خالص ارزش داراییها، ارزشگذاری شود حالا اینکه شرکتی با ۸۰ درصد NAV روی میز عرضه قرار گرفته است از #گرانفروشی #فاحش در این عرضه اولیه حکایت دارد.

طی ۵ روز معاملاتی این احتمال وجود دارد که این سهم از سقف خالص ارزش داراییهای خود عبور کند. دغدغه مقام ناظر برای کاهش التهاب نقدینگی در سهام کاملا قابل درک است و در این میان عرضه اولیه و واگذاری گسترده سهام از سوی شرکتهای دولتی و خصولتی یکی از راهکارهای اثرگذار در این شرایط است. اما واقعا با هدف کاهش التهاب سهام میتوان یک حباب تازه را به ساختار بازار سرمایه اضافه کرد. لازم به ذکر است که در اصلاحیه امیدنامه صباتامین خالص ارزش داراییها حدود ۱۶۴۰ تومان در ۲۸ اسفند ۹۸ عنوان شده است که چندان منطقی به نظر نمیرسد. با این حال با احتساب همین ارزش برآوردی شرکت از ارزش ذاتی با چه استدلالی شرکت سرمایهگذاری در قیمتی بیش از ۷۰ درصد ارزش ذاتی عرضه اولیه میشود؟ باید به زکوثر که پیش از سال جدید عرضه شد و در شرایط کنونی ۲۰ درصد بیشتر از ارزش ذاتی خود معامله میشود اشاره کرد.

نکته پایانی نیز به جهش سود صبا تامین در سال ۹۸ باز میگردد که این جهش سود ناشی از فروش سرمایهگذاریها بوده است. از مجموع ۲۷۰۰ میلیارد تومان سود خالص صباتامین در دوره ۹ ماهه حدود ۲۰۷۰ میلیارد تومان به فروش سرمایهگذاریها اختصاص دارد که میتواند قابلیت تکرار نداشته باشد.

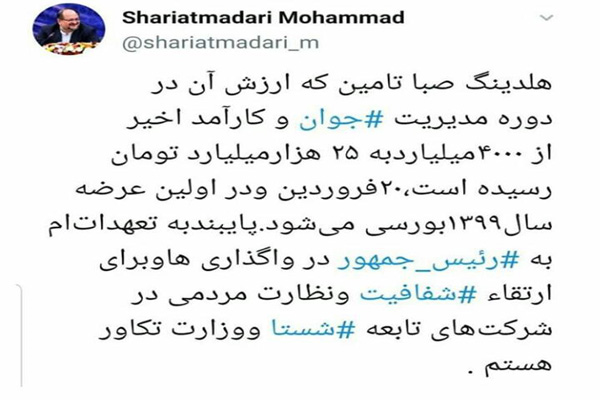

جزییات عرضه اولیه سهام صبا از زبان محمد شریعتمداری

محمد شریعتمداری وزیر تعاون، کار و رفاه اجتماعی در حساب شخصی توئیتر خود نوشت: هلدینگ صبا تامین که ارزش آن در دوره مدیریت جوان و کارآمد اخیر از ۴۰۰۰ میلیارد به ۲۵ هزارمیلیارد تومان رسیده است، ۲۰ فروردین و در اولین عرضه سال ۱۳۹۹ بورسی میشود.

پایبند به تعهداتم به رئیس جمهور در واگذاریها و برای ارتقاء شفافیت و نظارت مردمی در شرکتهای تابعه شستا و وزارت تکاور هستم.

قرار است ۱۲ درصد از کل سهام شرکت سرمایهگذاری صبا تامین در بازار اول فرابورس به روش ثبت سفارش به عموم خریداران اعم از حقیقی و حقوقی و صندوقهای سرمایهگذاری عرضه اولیه شود.

قرعه نخستین عرضه اولیه سال ۹۹ در بازار سرمایه به نام شرکت سرمایهگذاری صبا تامین افتاد تا حرکت قطار عرضههای اولیه سهام در سال جدید از ایستگاه فرابورس ایران آغاز شود.

با سلام میخواستم بدونم میگن 5%رصد کارمزد خرید هست و1%برای فروش بعد این عرض اولیه صبا یک میلیون چهارصد میشه باقیمت1200تومان یعنی46000هزارتومان کارمزد؟؟؟؟ نیم درصد میشه 7200تومان یعنی ازما 3%کارمزد فقط برای خرید گرفته میشه تامردم اومدن داخل بورس تیغ زدن مردم شروع شد ماشالا به مسلمان با دین کشو اون از اوضاع بقیه سهام ها وپارتی بازیا

با سلام میخواستم بدونم میگن 5%رصد کارمزد خرید هست و1%برای فروش بعد این عرض اولیه صبا یک میلیون چهارصد میشه باقیمت1200تومان یعنی46000هزارتومان کارمزد؟؟؟؟ نیم درصد میشه 7200تومان یعنی ازما 3%کارمزد فقط برای خرید گرفته میشه تامردم اومدن داخل بورس تیغ زدن مردم شروع شد ماشالا به مسلمان با دین کشو اون از اوضاع بقیه سهام ها وپارتی بازیا